GREGORIO GANDINI

Oro, el barómetro del riesgo

Con el precio del oro que ha fluctuado alrededor de US$1.700 por onza desde abril me parece importante revisar por qué se da este aumento de demanda en escenarios de particular estrés en los mercados. Por eso le dedico mi columna de esta semana.

El oro es un caso especial a la hora de estudiar los commodities o materias primas, ya que, si bien se negocia en contratos futuros como cualquier otro activo de esta clase, también tiene un precio spot o del día del mercado ya que adicionalmente se negocia como moneda. Es normalmente este último precio el que nos muestra su comportamiento en los mercados, así como el efecto más inmediato de las relaciones entre la oferta y la demanda.

Si quieren entender algo más de contratos futuros y los commodities les dejo mi columna anterior con el ejemplo para el petróleo.

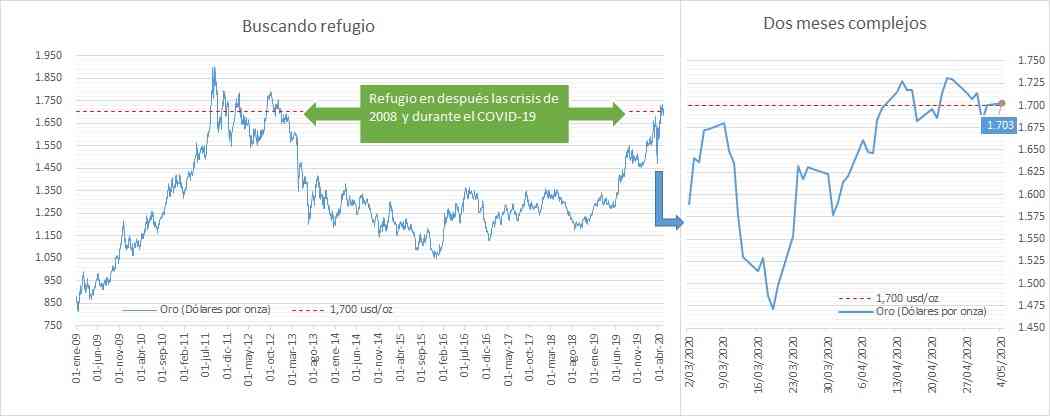

Gráfico 1. Elaboración propia. Datos Bloomberg

En la parte izquierda del grafico 1 se puede ver el comportamiento del precio de la onza de oro de forma histórica desde el primero de enero de 2009, en la fase post crisis de 2008, hasta el 4 de mayo de 2020, para entender la perspectiva histórica que tiene este nivel de US$1.700 dólares. Así mismo en la parte de la derecha está el detalle de estos dos últimos meses para poder un poco más preciso el movimiento reciente de sus precios.

En el gráfico se pueden notar dos periodos con tendencias de crecimiento en los precios del oro o rallies: el primero entre enero 2009 y agosto de 2011 cuando marcó récords de US$1.897 por onza; el segundo si bien no es tan largo ha sido desde octubre de 2018 hasta ahora, pero experimentó una corrección importante tanto a la baja como posteriormente al alza en marzo de este año, lo que habla de un nivel importante de volatilidad.

¿Qué tienen en común estos dos periodos que comparten estos comportamientos del oro? A mi modo ver el factor común se puede determinar con una palabra, incertidumbre. Si pensamos en cuál era el escenario entre 2009 y 2011 es fácil recordar que fue un momento de postcrisis del 2008, esto lleva consigo a que los efectos económicos de dicha crisis se estuvieran viendo reflejados en el crecimiento o decrecimiento del producto interno bruto de los países, lo que generó un gran nivel de incertidumbre sobre el crecimiento mundial. Además toma tiempo en desvanecerse el efecto de dos años en su precio.

Otro altísimo nivel de incertidumbre mundial se viene presentando desde el 2018 y con más fuerza el año anterior, originado por eventos como el Brexit que afectó la expectativa de crecimiento en Europa y Reino Unido, seguido luego por la disputa comercial entre China y Estados Unidos, y cuando en enero de este año pareció que ambos temas podían estar en el camino a resolverse, se presenta el nuevo coronavirus. Las medidas de aislamiento derivadas del virus han llevado a las economías a tener que apagarse lo que llevará en este año al mundo a una recesión. De acuerdo con proyecciones del Fondo Monetario Internacional (FMI), la economía global se contraerá 3,0% eso suponiendo que la pandemia se diluya en el segundo semestre de este año.

La jugada de los inversionistas en este tipo de contextos es tomar una aproximación risk-off en sus portafolios, lo que implica deshacer las posiciones que consideran riesgosas y buscar activos refugio. Este tipo de activos se considera no pierden su valor en momentos de alta volatilidad. Uno de los tradicionales activos refugio en los mercados es el oro, lo que se refleja en los aumentos de demanda descritos anteriormente.

En abril con el crecimiento en el S&P500 y el Dow Jones es curioso ver dos fuerzas contrarias: los inversionistas que buscan refugio y los que tiene sus miras en un mercado accionario de precios bajos y altas expectativas.

¿Por qué el oro?

Una pregunta que me gustaría revisar ahora es por qué el oro. Creo que una aclaración importante es que el oro ha jugado un papel importante de refugio de las monedas debido entre otras cosas a que al ser un commodity físico, no es sujeto de perder su valor por que aumente la cantidad súbitamente, como sí le pasaría al dinero que puede ser impreso por los Bancos centrales.

Además de esa razón, existe un componente psicológico que acompaña al oro ya que desde la antigüedad ha sido considerado un bien asociado con resguardo de valor, preferidos por reyes, emperadores, faraones y ceremonias religiosas. Es tanta la importancia del oro en la humanidad que desde el siglo XIX hasta 1971 el sistema monetario fue alguna versión del patrón oro en el cual cada unidad monetaria debía estar soportada por su representante en oro. Originalmente en cada gobierno tenían el oro que soportaba sus monedas, pero después de los acuerdos de Bretton Woods al final de la segunda guerra mundial se adoptó el dólar como divisa de referencia para el comercio, lo que hizo que la tasa de cambio del oro fuera en dólares al ser la economía menos afectada por el conflicto en esa época y le dio un gran peso en el comercio internacional. Sin embargo, fue durante la presidencia de Richard Nixon cuando el presidente dio por cancelados dichos acuerdos de forma unilateral en medio del conflicto de Vietnam, para fortalecer la divisa y mejorar la situación de su balanza comercial.

Lo más leído

A pesar de la finalización del patrón oro, algo que es claro que también es que si bien el oro fue un medio de intercambio importante en la antigüedad, lo que ha trascendido el tiempo es su capacidad para mantener su valor y mientras la percepción siga siendo esta en los mercados, seguirá siendo considerado un refugio y su precio, un gran barómetro del riesgo.