REFORMA TRIBUTARIA 2021

Este es el contenido de la ponencia final de la reforma tributaria que se votará en el Congreso

SEMANA conoció el texto completo. En 180 páginas se desarrolla la propuesta original que presentó el Gobierno, contando con las explicaciones y los 56 artículos. Estas son las novedades. Encuentre aquí la ponencia.

Finalmente, el Gobierno radicó la ponencia de reforma tributaria, con 56 artículos, desde 35 que tenía la propuesta original. En 180 páginas se resume el trabajo realizado por los ponentes y coordinadores ponentes que tuvieron la misión de revisar la propuesta del Gobierno, a la cual le realizaron ajustes y le introdujeron muchas novedades.

Hay que destacar que existen normas que tendrían que cumplirse a partir del 1 de noviembre, lo que señala que el Gobierno y los congresistas, aspiran a completar el trámite de aprobación de la reforma tributaria, entre septiembre y octubre como máximo.

También es preciso recordar que la promesa con la reforma tributaria es que No toque a las clases medias y vulnerables de Colombia, lo que se mantiene en la ponencia.

Además de lo que ya se conocía, como los ajustes al régimen simple o que los días sin IVA ahora tienen más productos, la eliminación de las facultades al Presidente, y el retiro de la propuesta que eximía de retención en la fuente a los inversores extranjeros, hay nuevas normas introducidas en el camino, cuya aprobación definitiva dependerá del Legislativo.

Lo más leído

Estos son los principales cambios

1. ¿Quitan el carácter permanente al incremento en el impuesto de renta de personas jurídicas?

En el nuevo texto de la ponencia, a diferencia del proyecto original del Gobierno, el artículo relacionado con la tarifa general del impuesto sobre la renta aplicable a las sociedades nacionales y sus asimiladas, no tiene la palabra permanente. Dice que será del 35% a partir del año gravable 2022, sin especificar si tendrá o no límite de aplicación.

2. Devolución de impuestos. Ya en el Estatuto Tributario existe una medida para acelerar los procesos de devolución automática de impuestos. Ahora, en el nuevo articulado de la reforma se establece que dicho mecanismo de devolución procederá “para los productores de bienes exentos de que trata el artículo 477 del Estatuto Tributario de forma bimestral en los términos establecidos en el Artículo 481, siempre y cuando el 100% de los impuestos descontables que originan el saldo a favor y los ingresos que generan la operación exenta se encuentren debidamente soportados mediante el sistema de facturación electrónica”.

3. Apoyarán empresas afectadas por el paro. Aunque los empresarios, cuando se radicó el proyecto de ley del Gobierno, dijeron que no harían ‘lobby’ para pedir nada, al parecer hubo quien abogara por las compañías.

El escenario del paro, que afectó a muchos negocios, principalmente a los del sur del país y los de otras ciudades en las que fueron más fuertes las protestas, también fue tenido en cuenta en el momento de elaborar la ponencia de la reforma tributaria 2021.

“Con el fin de reactivar la economía y apoyar a las empresas afectadas por el paro nacional, el Gobierno nacional en cabeza del Ministerio de Hacienda y Crédito Público otorgará a los empleadores personas jurídicas, personas naturales, consorcios, uniones temporales y patrimonios autónomos un aporte estatal para contribuir al pago de obligaciones laborales de los meses de mayo y junio de 2021″.

Según la ponencia, “la cuantía del aporte estatal a otorgar corresponderá al número de empleados multiplicado por hasta el veinte por ciento (20%) del valor del salario mínimo legal mensual vigente”.

4. Incluyen cooperativas de trabajo asociado, como beneficiarias del PAEF. Las cooperativas de trabajo asociado, que en algunas ocasiones han sido criticadas, pues tercerizan el empleo y no siempre contratan con todas las de la ley, las incluyen para que puedan ser beneficiarias del Programa de Apoyo al Empleo Formal – PAEF.

Claro está, la condición es “que hayan cotizado, respecto de sus trabajadores asociados, el mes completo al Sistema de Seguridad Social Integral, de conformidad con lo establecido en el artículo 6 de la Ley 1233 de 2008, a través de la Planilla Integrada de Liquidación de Aportes – PILA, con un ingreso base de cotización de al menos un salario mínimo legal mensual vigente. Así mismo, para efectos del Programa y del incentivo, las cooperativas deberán certificar el pago de las compensaciones ordinarias y extraordinarias mensuales de al menos un salario mínimo legal mensual vigente”.

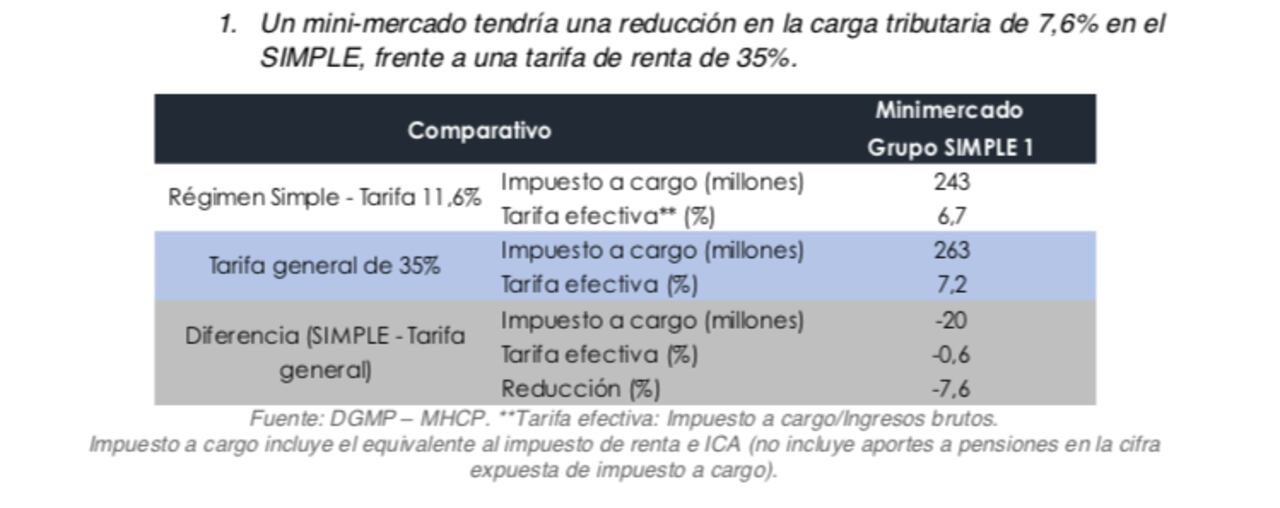

5. El ajuste al régimen simple de tributación tiene unas diferencias, organizadas por grupos, según el tamaño de los negocios. En todo caso, siempre es más atractivo este régimen que unifica impuestos, en comparación con el costo de pagar la totalidad del impuesto de renta.

6. Apagón a la fiesta con las estampillas. Aunque el tema se ha intentado regular, hasta el momento no se ha logrado. Las estampillas son un impuesto más y, sin embargo, se tramitan proyectos de ley aislados para crear estampillas por aquí y por allá, en beneficio de una institución y de otra. Ahora, “el Gobierno nacional deberá radicar ante el Congreso de la República en un plazo máximo de dos años, contados a partir del 1º de enero de 2022, un proyecto de ley que regule y ponga topes a la exigencia de estampillas para la realización de un mismo trámite”.

7. El Dane tiene nueva tarea. Tendrá que hacer un estudio, junto con el Igac, en un término de 5 meses, a partir del primero de noviembre de 2021, para desarrollar y publicar el mencionado estudio requerido para la valoración de bienes inmuebles para su comercialización. Para lo anterior, los Gestores Catastrales suministraran la información requerida para el cálculo del Factor Diferencial. El DANE y el IGAC deberán actualizar anualmente el referido estudio.

Este mandato al Dane hace referencia a la norma que se propone, alrededor de la venta de los activos del Estado que maneja la SAE. “En aras de facilitar la administración y disposición de bienes inmuebles urbanos, extintos y autorizados para enajenación temprana, de personas naturales o jurídicas, cuyo valor catastral sea hasta de mil (1.000) SMLMV, el precio mínimo de venta que establezca la Sociedad de Activos Especiales SAE S.A.S, corresponderá al valor del avalúo catastral vigente definido por la autoridad catastral, más un factor diferencial, entendido este como la relación que hay entre los valores catastrales y comerciales de cada uno de los municipios, calculado con base en un estudio de las transacciones del mercado inmobiliario históricas, que será determinado por el Departamento Administrativo Nacional de Estadística – DANE y el Instituto geográfico Agustín Codazzi - IGAC, para cada ciudad principal, departamento y para cada tipología de inmuebles”.

8. Planean vender o usufructuar de manera más rápida las propiedades públicas. Para ello, se las tendrán que pasar en poco tiempo, a la ‘inmobiliaria’ del Estado: Cisa.

Esto dice la medida: “A partir del 1 de noviembre de 2021, todas las entidades públicas del orden nacional, con excepción de las entidades financieras de carácter estatal, las empresas industriales y comerciales del Estado, las sociedades de economía mixta y las entidades en liquidación, transferirán dentro de los seis meses siguientes al colector de activos del Estado, Central de Inversiones S.A.- CISA, a título gratuito y mediante acto administrativo, los bienes inmuebles de su propiedad que no requieran para el ejercicio de sus funciones y que estén saneados para que CISA los comercialice, de acuerdo con sus políticas y procedimientos”.