MERCADO DE VALORES

¿Por qué la BVC siguió intacta pese al escándalo de Interbolsa?

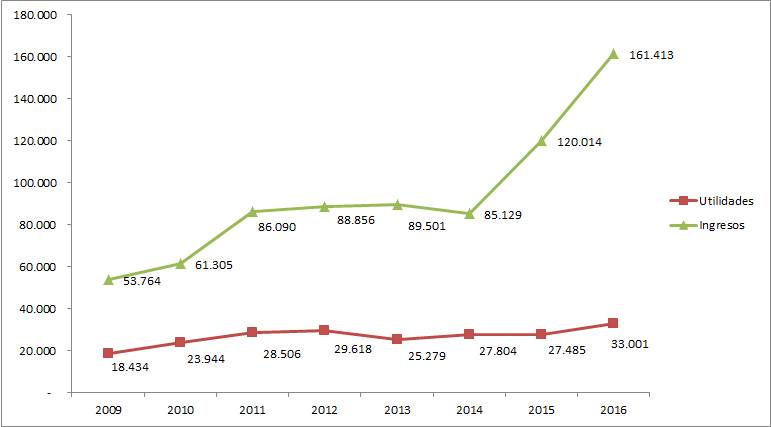

Aunque la caída de la comisionista de bolsa tuvo su efecto pronunciado sobre los ingresos de la Bolsa de Valores, las utilidades de la misma se han mantenido relativamente estables en los últimos ocho años. ¿A qué se debe este fenómeno?

El escándalo de la comisionista Interbolsa estalló en la segunda mitad del 2012, año en el que la Bolsa de Valores de Colombia cerró con ingresos por $88.856 millones y utilidades por $29.618 millones. Un año después, pese a la pérdida de confianza en el mercado, registró ingresos por $89.501 millones y utilidades por $25.279 millones.

Cuatro años después de que se desplomara Interbolsa y en medio de la desaceleración económica del país, la BVC cerró el 2016 con utilidades por $33.001 millones e ingresos que duplicaban el registro de aquel año con $161.413 millones.

Fuente: BVC Cálculos: Dinero

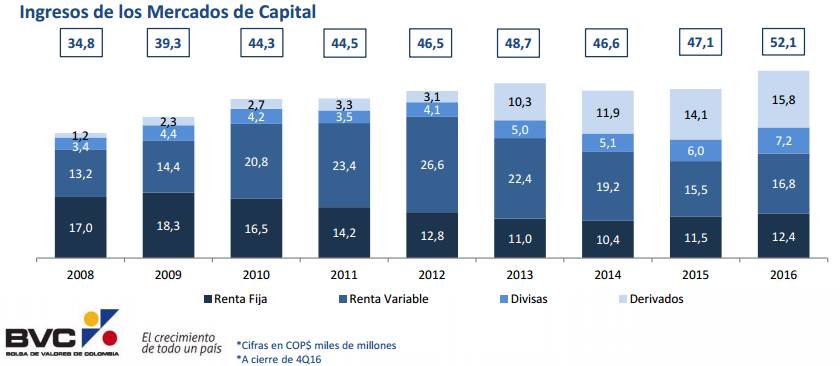

Sin embargo, al evaluar los ingresos de la Bolsa de Valores en el mercado de capitales se hace evidente el efecto Interbolsa. Mientras que en el 2012 las entradas por el segmento de renta variable llegaron a $26.600 millones, en el 2013 disminuyeron hasta los $22.400 millones y algo similar ocurrió con la renta fija, que pasó de ingresos por $12.800 millones en el 2012 a $11.000 millones el año siguiente.

Y en el 2014 se repitió la tendencia. Los ingresos por renta variable bajaron a $19.200 millones, una caída de $7.400 millones en dos años, mientras que los de renta fija disminuyeron hasta los $10.400 millones lo que les representó una caída de $2.400 millones entre 2012 y 2014.

Lea también: Bolsa de Valores cerró su segundo año al alza

Ya en el 2015 el mercado de renta fija empezó a recuperarse y logró ascender $1.100 millones hasta los $11.500 millones, mientras que el de renta variable bajó nuevamente y tocó fondo en los $15.500 millones para recuperarse un año después y cerrar el 2016 en $16.800 millones. Los ingresos de renta fija siguieron su recuperación y alcanzaron los $12.400 millones, un registro apenas inferior al del 2012.

Sin embargo y pese al escándalo de la comisionista y la desaceleración de la BVC entre 2014 y 2015, el mercado de derivados se quintuplicó en cuatro años y pasó de generar ingresos por apenas $3.100 millones en el 2012 a registrar $15.800 millones al cierre del 2016 con un crecimiento de 38% anual.

Fuente: Bolsa de Valores de Colombia

En la misma tendencia siguieron los ingresos por servicios de tecnología. Las entradas de la Bolsa por el servicio llamado Sophos pasaron de $20.300 millones en el 2012 hasta $62.300 millones en el 2016 e incluso aumentaron su participación regional y aunque el mayor aporte lo siguen haciendo los servicios prestados en Colombia, Sophos crece también en Panamá, Chile y México.

Los ingresos por servicios de información también ampliaron su participación en la BVC y pasaron de $12.500 millones en el año de la caída de Interbolsa a $22.700 millones al cierre del 2016 y tímidamente crecen los ingresos del mercado de divisas que pasaron de $4.100 millones en el 2012 hasta $7.200 en el año que recién terminó.

Recomendado: El año del repunte será 2018 y no 2017

En pocas palabras aquel refrán de “no poner todos los huevos en la misma canasta”, que la Bolsa de Valores empezó a aplicar desde el 2008, le permitió pasar sin mayores dificultades por la lesión a la confianza en el mercado de valores que produjo Interbolsa y el bajo desempeño de la misma BVC entre 2015 y 2016 que, según los expertos, anticipaba la desaceleración económica que ahora vivimos.

Dentro de la estrategia de diversificación de la Bolsa, la entidad se hizo a cuatro filiales y cinco inversiones permanentes. En el primer grupo están Infovalmer -del cual la BVC posee el 100%-, un 51% de participación en el servicio Sophos, y Set Icap FX y Set Icap Securities con un 50% en cada uno.

En el grupo de inversiones permanentes, la BVC mantiene un 22,98% de Deceval -firma con la que se fusionará este año-, 32,6% de la Cámara de Riesgo Central de Contraparte, un 30,7% de la Cámara de Compensación de Divisas, 50% de Derivex y finalmente un 0,07% en XM.

Puede interesarle: Mercado de renta fija abre el 2017 con el pie derecho