Política monetaria

Estas son las razones por las que el Banco de la República no bajaría rápido sus tasas de interés

Una inflación aún lejos de la meta, dudas sobre las futuras acciones de la FED, el fenómeno de El Niño y la incertidumbre política juegan en contra de recortes más fuertes en las tasas de interés del Emisor.

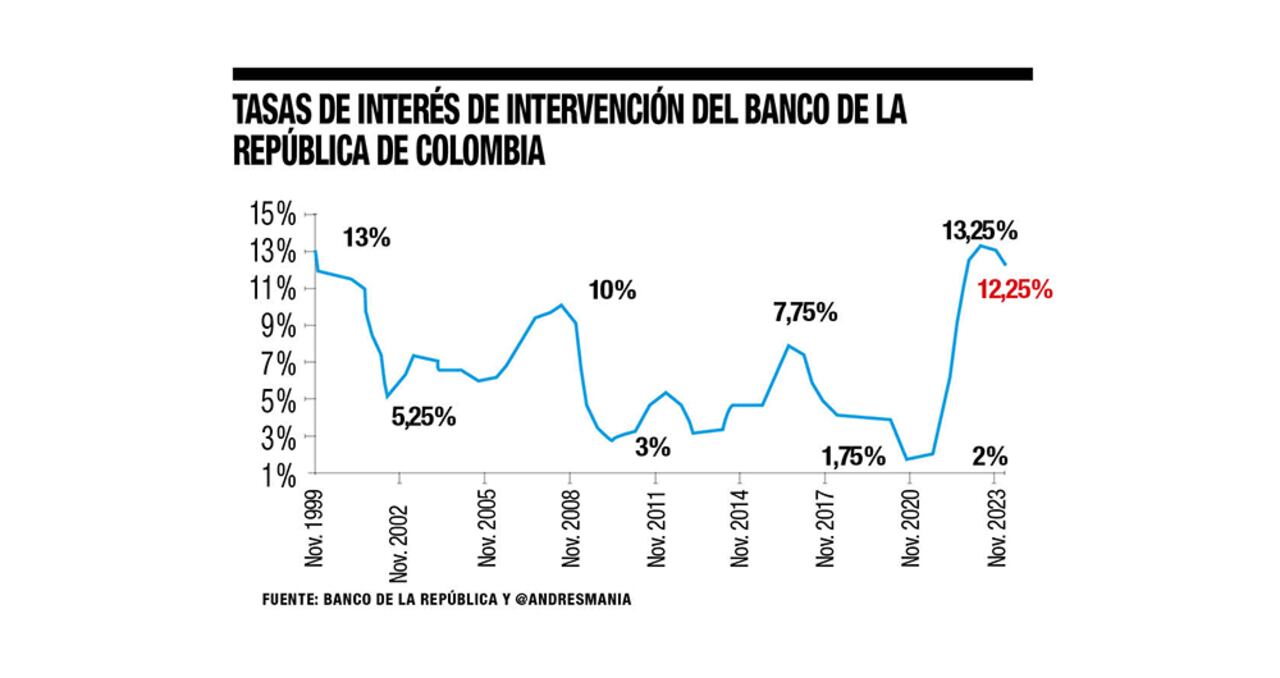

El próximo martes 30 de abril, los siete codirectores del Banco de la República se reunirán de nuevo para definir su próxima acción frente a las tasas de interés de la entidad, que son vitales para la economía, dado que marcan el costo del crédito.Las presiones para que las tasas de interés bajen más son crecientes, pues aunque pasaron de 13,25 a 12,25 por ciento entre diciembre de 2023 y hoy, la economía sigue a paso más lento, en parte, precisamente, porque el crédito continúa caro, limitando la inversión y el consumo.

Empresarios y Gobierno han coincidido en pedir que las tasas de interés bajen más rápido. De hecho, en su reciente visita a Londres para participar en el Colombia Investment Roadshow, el ministro de Hacienda, Ricardo Bonilla, dijo que como la inflación ha bajado, es deseable llegar a una tasa de interés de 8,25 por ciento en diciembre de este año; sin embargo, para lograrlo se necesita hacer recortes mayores a 50 puntos básicos (hasta ahora el Emisor ha hecho dos bajas de 25 puntos básicos y una de 50), “y dado que faltan 400 puntos para llegar a 8,25 por ciento y solo quedan seis sesiones de la junta directiva del Banco en 2024, no se pueden seguir haciendo recortes de 25 ni de 50 puntos básicos, sino que deben ser de 75 o 100”, subrayó Bonilla, quien es además uno de los siete codirectores del Banco.

El gerente de la entidad, Leonardo Villar, tiene una visión más prudente sobre lo que viene en tasas de interés. Al participar esta semana en un debate de control político en la Comisión Tercera de Senado, coincidió en que el descenso de la inflación ha sido destacado, pues es el segundo más rápido en la historia del país, tras el ocurrido en 1999, con la diferencia de que esta vez no ha habido recesión, pero señaló que aún la inflación está más de 4 puntos por encima de la meta de 3 por ciento (a marzo era de 7,36 por ciento) y de lo deseable para la economía.

“La gran preocupación que tenemos en el banco es cómo hacemos para evitar que un afán nos vaya a conducir a un tropiezo que termine dejándonos con tasas de interés más altas y de manera persistente. Ahí vienen consideraciones de otros países latinoamericanos como Chile o Perú, que han bajado más que nosotros, pero cuya inflación ya les bajó a niveles consistentes con su meta”, aseveró.

Lo más leído

Andrés Langebaek, director de Estudios Económicos del Grupo Bolívar, coincide en que el problema para bajar más rápido las tasas de interés radica en que las expectativas de inflación aún están elevadas. Para este año están por encima del 5 por ciento y para mediados del próximo en 3,5 “y eso hace que el Banco de la República no pueda bajar más de los 50 puntos básicos que prevé el mercado”, precisó.

Igualmente, Daniel Velandia, economista jefe de Credicorp Capital, opina que hay otros factores que limitan una baja rápida de las tasas de interés, entre ellos lo que suceda con la Reserva Federal de Estados Unidos (FRD), frente a la cual se esperaba que empezara a bajar sus tasas y ya eso no solo no se ve tan inminente, sino que hay quienes dicen que las podría subir.

“Los bancos centrales están cuidando mucho el diferencial de tasas con Estados Unidos. En Chile y Perú ese diferencial bajó, generando mucha volatilidad en el tipo de cambio y esa volatilidad puede ser inflacionaria”, explicó.

Juan David Ballén, director de Análisis y Estrategia de Casa de Bolsa, añadió que hay otros factores inflacionarios que frenan el descenso de las tasas de interés como el alza en el precio de la energía por el fenómeno de El Niño y la incertidumbre política, que lleva a tomar medidas para evitar una salida de capitales. Esto implica mantener unas tasas de interés competitivas respecto al resto del mundo.